Hlavním cílem Evropské centrální banky (ECB) je udržovat cenovou stabilitu. Konkrétně je hlavní cíl vymezen jako inflace ve střednědobém horizontu pod, ale v blízkosti, 2 %. O tom, zda je přesně takto vymezený inflační cíl vhodně definován lze polemizovat, ale to není tématem tohoto komentáře. Důležité je, že ECB se v tomto směru nijak zásadně neliší od drtivé většiny centrálních bank vyspělých zemí, kde hraje takzvané inflační cílování prim. Vedle toho má samozřejmě ECB na starost i řadu dalších úkolů od povolování tisku bankovek až po finanční stabilitu a dohled.

V posledních letech je však stále jasnější, že se ECB mimo jiné zaměřuje i na udržování velmi nízkých úrokových sazeb vládních dluhopisů členských zemí eurozóny. V současnosti je ECB klíčovou institucí, která zajišťuje to, aby některé země platící eurem nezbankrotovaly a nedošlo k rozpadu eurozóny. Udržování tohoto křehkého stavu ECB zabezpečuje nákupy vládních dluhopisů, přičemž se již aktuálně nacházíme v situaci, kdy jednu třetinu vládního dluhu eurozóny drží v rozvaze právě ECB. A tento poměr bude v nejbližší budoucnosti dále rychle narůstat.

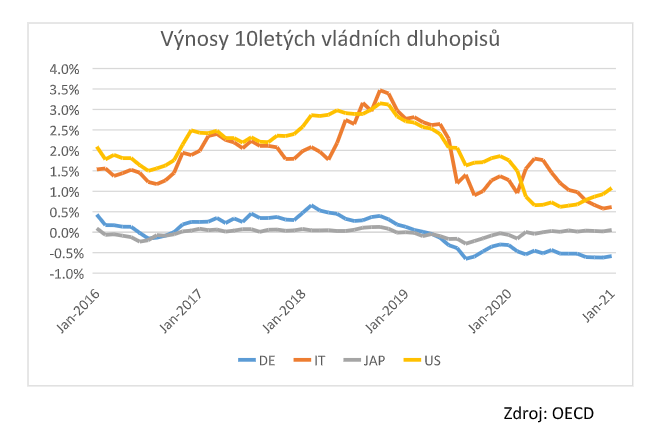

Nákupy vládních dluhopisů ECB provádí primárně skrz programy APP (Asset Purchase Programme) a od loňského března i prostřednictvím programu PEPP (Pandemic emergency purchase programme), které lze zjednodušeně označit nálepkou kvantitativní uvolňování. ECB svými nákupy významně zvyšuje poptávku po vládních dluhopisech, což v kombinaci s nulovou hlavní úrokovou sazbou vede k tomu, že klesá jejich výnos. Jen tak si lze vysvětlit paradoxní situaci, že země jako Itálie, jejíž zadlužení vládního sektoru v relaci k HDP činilo ve 3. čtvrtletí loňského roku 154 %, má aktuálně na všech splatnostech svých dluhopisů (až do 30 let) nižší výnos než USA. Kam se asi tak poděla riziková prémie?

Inflace v eurozóně není nijak vysoká a loni činila jen 0,3 %. S jejím závratným růstem nelze počítat ani letos a velmi pravděpodobně ani v nejbližších letech. Budeme se nadále pohybovat pod 2 %. I očekávaný mírný růst inflace však budě bohatě stačit k tomu, aby výnosy dluhopisů v eurozóně byly reálně (nominální výnos mínus inflace) záporné. Výsledně tak ECB chtě nechtě směřuje k politice tzv. cílování výnosové křivky, kterou začala praktikovat japonská centrální banka (BoJ) v roce 2016 s cílem udržovat výnos 10letého japonského státního dluhopisu kolem 0 %. A pohled na graf ukazuje, že se to BoJ zatím daří velmi dobře.

Ideálním řešením by samozřejmě bylo, aby většina zemí eurozóny využila aktuální nastavení měnové politiky ECB ke stabilizaci a dlouhodobé udržitelnosti veřejných financí tak, aby ECB mohla za pár let politiku nákupu dluhopisů opustit a používat ji jen v opravdu nezbytně nutných případech. Klíčové fiskální reformy je však ve většině zemí eurozóny velmi obtížné uskutečnit a tak lze očekávat, že bobtnající rozvaha ECB, kvantitativní uvolňování a záporné reálné úrokové sazby tady s námi budou opravdu hodně dlouho.